La FINMA surveille la place financière suisse dans le but de garantir la stabilité des marchés financiers et de protéger les investisseurs, les créanciers et les assurés. Dans cet article, Thomas Hirschi, responsable de la surveillance bancaire, montre comment une approche proportionnelle et fondée sur les risques permet à la FINMA d’exercer une surveillance efficace tout en allégeant la charge pour les assujettis lorsque cela est judicieux et possible.

Compte tenu de la taille et de la performance disproportionnellement importantes de son secteur financier, la Suisse se doit de maintenir la bonne réputation de sa place financière et de la renouveler en permanence.

En tant qu’autorité de surveillance indépendante et intégrée, la FINMA joue un rôle déterminant à cet égard. Sa mission légale consiste à garantir le bon fonctionnement des marchés financiers et à protéger la clientèle des prestataires de services financiers. En exerçant une activité de surveillance effective et efficace, la FINMA crée les conditions nécessaires pour que les clients puissent profiter des offres des prestataires de services financiers en Suisse avec un degré élevé de sécurité et pour que la confiance s’installe vis-à-vis des acteurs du marché. Les assujettis eux-mêmes bénéficient de la surveillance des marchés financiers en ce sens qu’ils peuvent exercer leurs activités dans un environnement stable et empreint de confiance. Les avantages que les acteurs du marché, leurs clients et l’ensemble de la place financière tirent de la surveillance doivent bien entendu toujours être supérieurs aux coûts engendrés par cette dernière.

Une surveillance proportionnelle et fondée sur les risques comme approche efficace

La FINMA assure ce rapport coûts/bénéfices positif par de nombreuses mesures. Ainsi, elle conçoit sa surveillance de manière aussi proportionnelle et fondée sur les risques que possible et s’engage également en faveur de la proportionnalité dans la réglementation. Elle tient compte de la taille et de l’importance de l’établissement financier concerné, ainsi que de son modèle d’affaires, de son environnement de contrôle et des risques qui en découlent. Plus l’établissement est grand et plus les risques correspondants sont importants, plus les attentes en matière de surveillance sont strictes et plus la surveillance de la FINMA est étroite. L’inverse est également vrai : plus l’établissement est petit et plus les risques sont faibles, plus il peut bénéficier d'allègements importants. Cette approche proportionnelle et fondée sur les risques garantit une manière d’agir différenciée et efficace de la FINMA, tout en permettant un allègement approprié pour les petits acteurs.

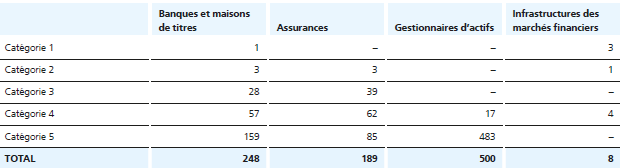

À cette fin, les acteurs des marchés financiers assujettis sont répartis en cinq catégories en fonction de leur taille et de leur potentiel de risque pour les investisseurs, les créanciers et les assurés ainsi que pour l’ensemble de la place financière. La catégorie 1 comprend les établissements les plus grands et les plus fortement surveillés, alors que la catégorie 5 englobe les plus petits et les moins étroitement surveillés.

Catégories de surveillance 2023

Nombre d’assujettis dans les catégories 1 à 5

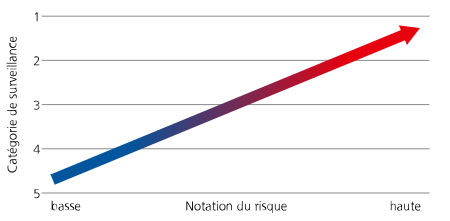

En plus de cette classification, chaque établissement se voit attribuer une note selon un système de notation interne à la FINMA, qui reflète l’évaluation du risque par la FINMA. La catégorie de surveillance et la notation déterminent l’intensité de la surveillance.

Intensité de la surveillance

Proportionnalité : l’exemple des banques et des maisons de titres

Si l’on prend l’exemple de la réglementation des banques, les établissements des catégories 1 et 2 doivent satisfaire à des exigences nettement plus élevées en matière de fonds propres, de liquidités et de gestion des risques. Cela reflète leur classification d’importance systémique, leur structure de risque complexe et les risques systémiques qui y sont liés. Ils doivent détenir plus de capital pour amortir les pertes potentielles et satisfaire à des exigences plus strictes en matière de liquidités afin de disposer à tout moment de ressources suffisantes. Les grandes banques sont en outre tenues de satisfaire à des exigences plus élevées en matière de gouvernance d’entreprise. Les établissements des catégories 1 à 3 doivent disposer d’un contrôle des risques et d’une fonction de compliance autonomes en tant qu’instances de contrôle indépendantes. Ils doivent également mettre en œuvre des mesures plus larges pour assurer la résilience opérationnelle, par exemple face aux cyberrisques, dans la gestion de la continuité des activités ou dans le traitement des données critiques. En ce qui concerne les risques liés au climat, les établissements d’importance systémique (catégories 1 et 2) doivent décrire les principaux risques financiers ainsi que leur influence sur la stratégie commerciale, le modèle d’affaires et la planification financière. Le processus d’identification, d’évaluation et d’atténuation de ces risques doit également être publié. Les banques qui ne sont pas d’importance systémique sont soumises à des exigences moins strictes, avec une différenciation supplémentaire entre les catégories 3 à 5.

Il en va de même pour la surveillance. Les établissements d’importance systémique (catégories 1 et 2) sont soumis à une surveillance permanente, intensive et étroite. La FINMA utilise à cet effet de nombreux instruments, dont des contrôles réguliers sur place, des obligations de rapport détaillées ainsi que des tests de résistance ou des analyses de scénarios. Les banques de la catégorie 3 sont soumises à une surveillance moins intensive et, pour les banques des catégories 4 et 5, la surveillance est principalement fondée sur les données. En revanche, un examen approfondi a lieu en cas d’infraction aux prescriptions ou de survenance d’événements particuliers. Les rapports sont moins nombreux et les contrôles sur place, moins fréquents.

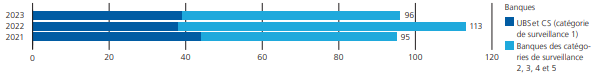

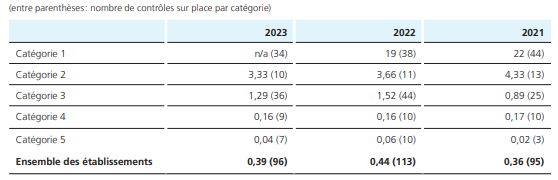

Concrètement, 52 contrôles sur place ont été effectués de 2021 à 2023 auprès des quelque 220 banques des catégories de surveillance 4 et 5. Pour les établissements de la catégorie 1, 116 contrôles sur place ont été effectués au cours de la même période. Conséquence directe des contrôles sur place effectués en 2023 : la FINMA a également ordonné des suppléments de fonds propres pour certains établissements. Concernant les activités d’enforcement, au cours des dix dernières années, la FINMA a mené 20 % des investigations et procédures d’enforcement auprès des banques des catégories 1 et 2, alors que celles-ci ne représentent que 2 % des établissements assujettis.

Contrôles sur place auprès des banques

Nombre moyen de contrôles sur place par établissement pour les banques

Un régime des petites banques réussi pour soulager les petits acteurs du marché financier

Un autre exemple de proportionnalité est le régime dit des petites banques. En vigueur depuis 2020, il s’agit d’une particularité suisse dont la conception est unique au monde. Les banques et les maisons de titres bien capitalisées et bien gérées des catégories 4 et 5 peuvent participer au régime des petites banques sur une base volontaire. Si elles remplissent les critères correspondants, elles bénéficient d’exigences réglementaires simplifiées en matière de fonds propres et de liquidités. Cela signifie qu’elles ont moins de calculs complexes à effectuer pour satisfaire à leurs exigences en matière de capital et qu’elles disposent d’une plus grande flexibilité dans la gestion de leurs liquidités.

Fin 2023, 54 petites banques et maisons de titres, soit un quart des assujettis des catégories 4 et 5, participaient au régime des petites banques. Ce régime leur apporte un allègement considérable et une réduction de la charge de travail en matière de réglementation et de surveillance.

Avec l’entrée en vigueur de la loi révisée sur la surveillance des assurances (LSA) ainsi que de l’ordonnance révisée sur la surveillance (OS) et motivée par le succès du régime des petites banques, la FINMA a introduit début 2024 un régime analogue pour les assureurs, dit régime des petites entreprises d’assurance. Ainsi, dans ce secteur aussi, les petites entreprises bien capitalisées, liquides et bien gérées peuvent également profiter d’allègements réglementaires et prudentiels.

Les limites de la proportionnalité

La proportionnalité ne peut pas s’appliquer partout de la même manière. Les petits assujettis doivent certes consacrer moins d’efforts à la réglementation et à la surveillance proportionnelles que les grands, mais ils doivent connaître et limiter leurs risques et assurer la protection des dépôts. La FINMA n’accorde en particulier aucun allègement dans les domaines du comportement commercial relatifs au blanchiment d’argent, à la protection des investisseurs, à la manière de se conduire sur le marché et à l’offre de services transfrontières.

Ainsi, même les petits établissements doivent mettre en œuvre les dispositions relatives à la lutte contre le blanchiment d’argent et à la gestion des risques lorsqu’ils proposent des services financiers à l’étranger, afin de ne pas mettre en péril la réputation de la place financière. Un autre exemple est le traitement des sanctions, qui est le même pour tous les établissements, quelle que soit leur taille. De même, la protection des clients lors de la distribution de services financiers ou de l’exécution d’ordres boursiers ne peut pas être compensée par des fonds propres ou des liquidités. Par nature, ces risques ne dépendent pas de la taille d’un acteur des marchés financiers et les règles correspondantes sont appliquées de manière équivalente pour toutes les catégories de surveillance.

La future évolution de la proportionnalité

La FINMA poursuit d’autres initiatives visant à rendre la surveillance et la réglementation dans son domaine de compétence aussi proportionnelles que possible. Elle s’engage aussi en faveur d’une conception proportionnelle dans la réglementation supérieure, par exemple dans le cadre des travaux finaux relatifs à Bâle III et aux circulaires FINMA correspondantes. À l’avenir, elle continuera d’examiner les allègements possibles lors de l’élaboration de nouvelles réglementations et approches de surveillance ou de la mise à jour de celles qui existent déjà et les mettra en œuvre – lorsque cela se révèlera judicieux – dans le cadre de son mandat légal.