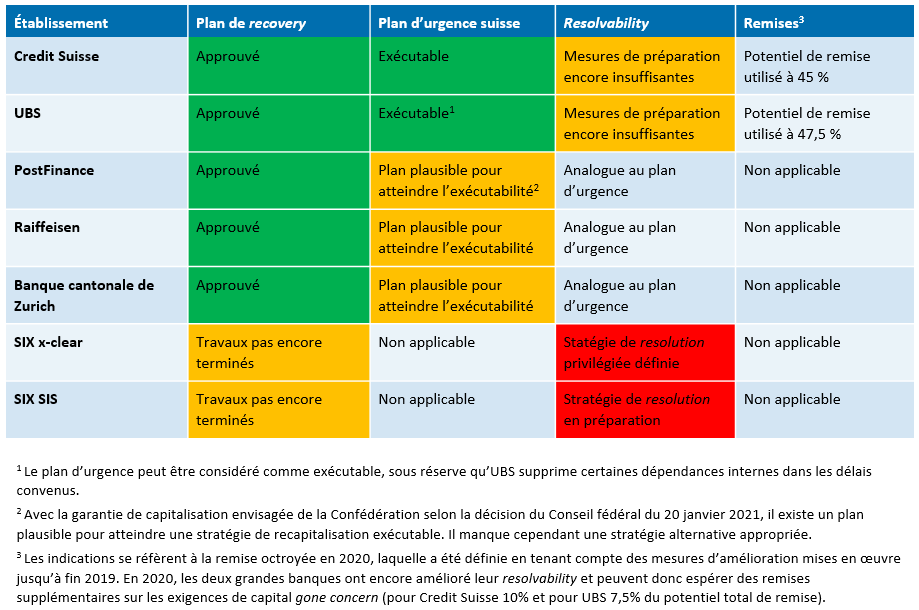

L’Autorité fédérale de surveillance des marchés financiers FINMA publie son évaluation annuelle des plans de recovery et de resolution des établissements financiers d’importance systémique et enregistre les progrès suplémentaires suivants : pour la première fois, toutes les banques d’importance systémique actives au plan national, à savoir PostFinance, Raiffeisen et la Banque cantonale de Zurich, disposent de stratégies de resolution crédibles. Les grandes banques Credit Suisse et UBS ont enregistré des améliorations supplémentaires concernant la resolvability globale

Les établissements financiers suisses d’importance systémique doivent montrer dans une planification de recovery et de resolution comment elles peuvent se stabiliser en cas de crise ou être assainies voire liquidées sans entraves, et ce, tout en préservant les fonctions d’importance systémique pour la Suisse. La FINMA publie chaque année une évaluation des progrès réalisés dans ce domaine. Elle fait ainsi la transparence sur l’état d’avancement des travaux en matière de too big to fail concernant les banques d’importance systémique au niveau international (Credit Suisse et UBS), les banques d’importance systémique actives au plan national (PostFinance, Raiffeisen et la Banque cantonale de Zurich) ainsi que les infrastructures des marchés financiers d’importance systémique (SIX x-clear et SIX SIS).

Stratégies de resolution crédibles de PostFinance, de Raiffeisen et de la Banque cantonale de Zurich – lacunes concernant l’exécutabilité

PostFinance, Raiffeisen et la Banque cantonale de Zurich ont considérablement amélioré leurs plans d’urgence par rapport à 2019. Pour la première fois, ces établissements présentent tous une stratégie de resolution crédible. D’autres étapes sont cependant encore requises pour garantir l’exécutabilité des plans d’urgence notamment en ce qui concerne, d’une part, la constitution complète des fonds supplémentaires absorbant les pertes pour la recapitalisation en cas de crise (capital gone concern) et, d’autre part, le développement d’une stratégie alternative de la part de PostFinance.

UBS et Credit Suisse affichent une meilleure resolvability globale – des travaux sont encore en cours

La FINMA estime toujours que les plans d’urgence suisses des banques d’importance systémique au niveau international UBS et Credit Suisse sont exécutables. Dans le cas d’UBS, il subsiste une réserve en raison des dépendances financières au sein du groupe dont l’élimination doit se poursuivre selon le calendrier prévu. Les grandes banques ont également enregistré des progrès supplémentaires de leur resolvability globale. Elles ont en effet mis en place les dispositifs nécessaires à la mise en œuvre de la stratégie de resolution ou supprimé les obstacles qui auraient pu l’empêcher.

Afin d'atteindre la resolvability globale, des exigences réglementaires et prudentielles sont à développer respectivement à finaliser de la part des autorités, notamment en matière de liquidités.

En 2020, la FINMA a approuvé les plans de recovery des banques d’importance systémique dans leur version de 2019.

Amélioration des plans de recovery des infrastructures des marchés financiers – stratégie de resolution privilégiée pour SIX x-clear définie

Les plans de recovery des infrastructures des marchés financiers d’importance systémique SIX x-clear et SIX SIS se sont améliorés par rapport à 2019, mais ne satisfont toujours pas aux exigences strictes d’une approbation. En ce qui concerne la contrepartie centrale SIX x-clear, la FINMA a défini sa stratégie de resolution privilégiée. Une poursuite temporaire des fonctions critiques dans le cadre d'un wind down complet de l’activité sont prévus.

État des travaux à la fin 2020

Informations complémentaires :

Le contexte du régime suisse too big to fail

La FINMA propose des informations détaillées sur la réglementation too big to fail en Suisse, sur son rôle d’autorité de resolution et sur les procédures d’évaluation de la resolvability ainsi que sur la protection des investisseurs et des consommateurs sur la place financière suisse.

Contact

Tobias Lux, porte-parole

Tél. +41 (0)31 327 91 71

tobias.lux@finma.ch

Vinzenz Mathys, porte-parole

Tél. +41 (0)31 327 19 77

vinzenz.mathys@finma.ch