Focus sulle grandi banche svizzere attive a livello internazionale

La strategia di resolution della FINMA per una grande banca svizzera operativa a livello internazionale consiste nel suo risanamento a livello di gruppo con l’esecuzione di un bail-in mediante l’approccio del single point of entry (SPoE). Al riguardo, la FINMA interviene a livello della società madre del gruppo, ossia presso UBS Group AG. Per le grandi banche operative a livello internazionale, l’approccio SPoE presenta il grande vantaggio che la procedura di risanamento può essere eseguita soltanto dall’autorità di vigilanza nazionale. Uno strumento centrale del risanamento è il bail-in, che serve a ricapitalizzare la banca. In seguito alla completa riduzione del valore del capitale proprio e all’azzeramento delle obbligazioni AT1, determinati crediti dei creditori vengono convertiti in capitale azionario della banca, affinché la sua base di capitale proprio possa essere ricostituita. Con questo approccio, i rispettivi bail-in-bond emessi dalla società madre del gruppo vengono convertiti in capitale proprio.

Ai fini della resolvability, una grande banca che opera a livello internazionale è tenuta ad adottare tutte le misure necessarie, in particolare a sviluppare le proprie capacità (capabilities) e a rimuovere eventuali ostacoli, affinché la FINMA possa risanare l’intero gruppo in caso di crisi. Tali provvedimenti e capacità derivano dalla normativa in materia di too big to fail e dalle strategie di resolution messe a punto. Gli elementi summenzionati – regolamentazione, strategie e capabilities delle banche – sono legati da interazioni e dipendenze. Poiché il concetto di resolvability comprende anche le unità estere, vengono considerate le aspettative delle autorità estere rilevanti in relazione alla strategia di resolution. La garanzia di resolvability è un processo pluriennale per la grande banca, ed è accompagnato strettamente dalla FINMA, dalla Banca nazionale svizzera e dalle autorità di vigilanza estere.

Il mantenimento delle funzioni di rilevanza sistemica in caso di insolvenza imminente deve essere garantito dal piano svizzero d’emergenza. La FINMA ha giudicato attuabili i piani d’emergenza svizzeri di Credit Suisse e UBS. I requisiti vigenti dovranno essere adempiuti anche in futuro e saranno esaminati dalla FINMA con frequenza annuale. D’ora in poi, la fusione tra UBS e Credit Suisse verrà considerata nelle attività di pianificazione in materia di recovery e resolution della FINMA e della banca risultante dalla fusione.

Ulteriore miglioramento della resolvability

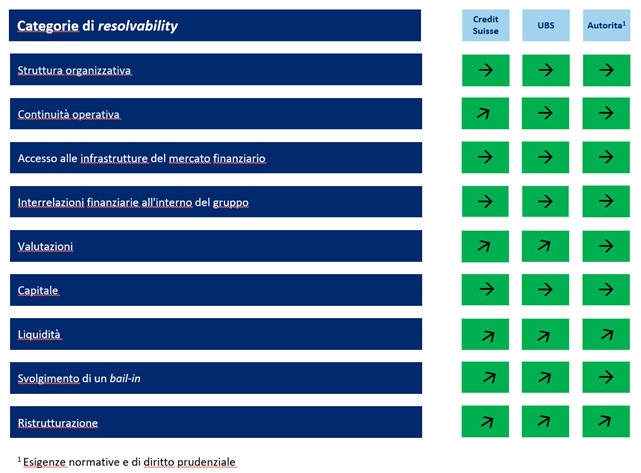

Nel 2022 entrambe le grandi banche hanno ulteriormente lavorato alla propria resolvability in vari ambiti. In conformità all’Ordinanza sulle banche riveduta, la valutazione della resolvability si basa su nove criteri, che vengono spiegati di seguito e sono riassunti nella tabella sottostante.

Per entrambe le grandi banche la FINMA ha continuato a giudicare soddisfatti i requisiti concernenti la struttura organizzativa, nello specifico grazie all’istituzione, avvenuta già da tempo, di strutture di holding e di società di servizi, nonché allo scorporo delle funzioni di rilevanza sistemica nelle società svizzere.

Nelle categorie «continuità operativa» e «accesso alle infrastrutture del mercato finanziario», entrambe le grandi banche hanno sostanzialmente adempiuto le esigenze in materia di resolvability. Esse dispongono di strategie per verificare regolarmente la conformità a tali requisiti.

I lavori rimanenti da parte delle banche negli ambiti «valutazioni» e «ristrutturazione» sono stati in ampia misura conclusi. Le banche hanno ulteriormente sviluppato e testato la loro capacità di eseguire i calcoli necessari per l’esecuzione di un bail-in e il corrispondente rendiconto. Nell’ambito «ristrutturazione» sono inoltre state precisate le corrispondenti esigenze normative.

Nell’ambito «liquidità» è stata nuovamente testata la stima del potenziale fabbisogno di liquidità in un determinato scenario di crisi e conclusa l’implementazione degli indicatori mancanti. Oltre a ciò, sono state nuovamente testate le capacità delle banche di mettere a disposizione entro 12 ore i dati rilevanti per l’esecuzione di un bail-in. La fattibilità dal punto di vista giuridico e operativo di un bail-in sul mercato dei capitali statunitense è stata verificata e confermata da un revisione esterna.

Devono ancora essere implementate le nuove esigenze in materia di liquidità sancite dall’Ordinanza sulla liquidità riveduta, entrate in vigore nel luglio 2022 con un termine transitorio fino al 1° gennaio 2024.

La tabella sottostante illustra lo stato di avanzamento dei lavori preparatori alla fine del 2022. I vari colori rispecchiano il grado di attuazione rispetto all’obiettivo della piena resolvability globale. Le frecce indicano lo sviluppo rispetto all’anno precedente.

Stato di avanzamento dei lavori preparatori alla fine del 2022

Legenda dei colori

- Verde: le misure preparatorie sono concluse oppure le esigenze normative e prudenziali sono definite.

- Arancione: le misure preparatorie non sono ancora concluse oppure le esigenze normative e prudenziali non sono ancora completamente definite.

- Rosso: nessun piano plausibile, le misure preparatorie non sono ancora state avviate oppure le esigenze normative e prudenziali non sono ancora state definite.

Legenda delle frecce

- Freccia orizzontale: nessun cambiamento sostanziale rispetto all’anno precedente.

- Freccia verso l’alto: miglioramento sostanziale rispetto all’anno precedente (con o senza cambiamento di colore).

- Freccia verso il basso: peggioramento sostanziale rispetto all’anno precedente (con o senza cambiamento di colore).