Kategorisierung von Banken und Wertpapierhäusern

Die risikoorientierte Aufsicht der FINMA umfasst fünf Aufsichtskategorien. Die Kategorisierung erfolgt über die messbaren Kriterien Bilanzsumme, verwaltete Vermögen, privilegierte Einlagen und erforderliche Eigenmittel (vgl. Anhang 3 der BankV).

Eigenschaften der Marktteilnehmer pro Aufsichtskategorie:

Kategorie 1: Äusserst grosse, bedeutende und komplexe Marktteilnehmer. Sehr hohes Risiko.

Kategorie 2: Sehr bedeutende, komplexe Marktteilnehmer. Hohes Risiko.

Kategorie 3: Grosse und komplexe Marktteilnehmer. Bedeutendes Risiko.

Kategorie 4: Marktteilnehmer mittlerer Grösse. Durchschnittliches Risiko.

Kategorie 5: Kleine Marktteilnehmer. Tiefes Risiko.

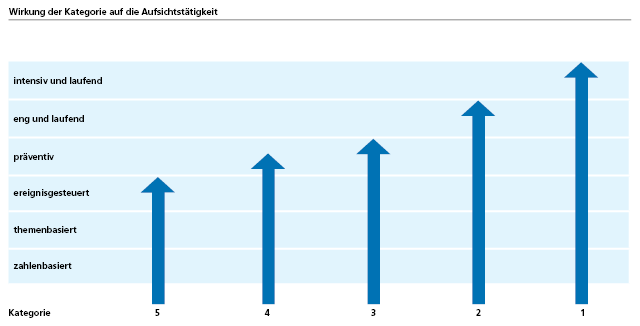

Aufsichtsintensität

Je nach Kategorie werden die Institute unterschiedlich intensiv beaufsichtigt.

Institute der Kategorien 1 und 2 erfahren aufgrund ihrer Bedeutung und ihrer Risikostruktur mehr Aufmerksamkeit und somit eine laufende, intensive bzw. enge Aufsicht. Marktteilnehmer der Kategorie 5 hingegen werden eher zahlenbasiert überwacht und bei Verstössen gegen die Vorschriften oder besonderen Vorkommnissen vertieft betrachtet.

Verteilung der beaufsichtigten Institute

Die überwiegende Mehrheit der Beaufsichtigten ist der Kategorie 5 zugeteilt.