Dossier marché hypothécaire

Risques toujours élevés en relation avec les biens immobiliers et les crédits hypothécaires (2024)

Les risques en relation avec les biens immobiliers et les crédits hypothécaires revêtent une grande importance pour la place financière suisse. Dans ce domaine, la surveillance de la FINMA s’est donc notamment focalisée sur les risques de défaillance et les risques résultant des évaluations immobilières.

Risques liés à l’immobilier et aux hypothèques (2024)

La FINMA observe avec attention le risque de crédit lié aux financements hypothécaires. Depuis la publication du dernier monitorage des risques, la dynamique sur le marché immobilier suisse a faibli. Ainsi, la hausse des prix s’est ralentie dans le segment des logements en propriété, alors qu’elle a stagné dans celui des immeubles de rendement.

Risques élevés sur les marchés immobilier et hypothécaire 2023

Les activités hypothécaires sont très importantes pour la place financière suisse. La FINMA a par conséquent assuré en 2023 aussi un suivi étroit des marchés immobilier et hypothécaire et est intervenue pour corriger les dysfonctionnements en matière d’octroi de crédits.

Risques climatiques: Analyse des risques de transition dans le portefeuille hypothécaire 2023

En 2023, la FINMA a abordé les risques climatiques dans ses entretiens de surveillance avec les grands établissements et a communiqué ses attentes en matière de gestion des risques liés à la nature. Dans le secteur bancaire, elle a analysé des offres hypothécaires en rapport avec la durabilité.

Risque de crédit: hypothèques 2023

Du fait de la hausse des taux d’intérêt, la FINMA met un accent particulier sur le risque de crédit lié aux financements hypothécaires. Jusqu’à présent, les prix de l’immobilier des logements en propriété n’ont que peu réagi à l’évolution de l’environnement des taux d’intérêt.

Risques élevés sur les marchés immobilier et hypothécaire 2022

Dans le cadre du resserrement de la politique monétaire, les taux d’intérêt des crédits hypothécaires ont nettement augmenté durant l’année. Cela n’a eu aucun impact sur la dynamique des prix du marché immobilier, qui a poursuivi en 2022 l’augmentation entamée depuis 2020.

Risque de crédit: hypothèques 2022

Le risque de crédit dans les financements hypothécaires s’est accru ces dernières années. Les risques liés à la capacité financière ont en effet augmenté lors de l’octroi de nouvelles hypothèques, tandis que des facteurs fondamentaux révèlent des signes de surchauffe sur le marché immobilier.

Évolution du marché immobilier 2021

Les risques substantiels sur les marchés hypothécaire et immobilier se sont encore accentués à la suite des hausses de prix en 2021. La demande stable sur le marché – même pendant la pandémie de coronavirus – a au moins empêché que les risques sur le marché des immeubles résidentiels de rendement ne s’accentuent davantage.

Corrections sur les marchés immobilier et hypothécaire 2021

Le marché immobilier s’est montré résistant face à la pandémie de coronavirus, notamment grâce aux trains d’aides étatiques et aux interventions de politique monétaire. Le volume hypothécaire a poursuivi sa croissance sans en être affecté.

Évolution du marché immobilier 2020

Les risques sur le marché immobilier, qui se sont constitués en raison de l’évolution de ces dernières années, ont été renforcés par les conséquences de la crise du coronavirus. Dans le domaine des financements des immeubles résidentiels de rendement, en particulier, le marché des consommateurs et celui des investisseurs ont continué de s’éloigner.

Corrections sur les marchés immobilier et hypothécaire 2020

Les vacances dans les immeubles résidentiels de rendement qui ont encore augmenté en raison de la pandémie de COVID-19 accentuent les risques sur le marché immobilier et hypothécaire suisse. Les pertes de revenus enregistrées par la location de surfaces commerciales et de bureaux et une baisse de la demande de surfaces de bureaux et de vente accroissent encore la pression sur les prix dans le secteur immobilier commercial.

Le marché hypothécaire dans la surveillance 2019

Ces dernières années déjà, la FINMA a régulièrement attiré l’attention sur les risques croissants du marché hypothécaire. Lors de la conférence de presse annuelle du 4 avril 2019, elle a communiqué les résultats des tests de résistance hypothécaires élargis réalisés en 2018 dans 18 banques (cette information fut aussi présentée dans le monitorage des risques de décembre).

Risques d'une correction sur les marchés immobilier et hypothécaire 2019

La forte augmentation des vacances dans les immeubles résidentiels de rendement et l’activité de construction toujours soutenue ont accentué les risques sur les marchés immobilier et hypothécaire suisses. Les crises passées ont montré que les établissements financiers qui constituaient leurs engagements dans la phase tardive d’un cycle conjoncturel étaient particulièrement exposés aux risques résultant du ralentissement économique qui s’ensuivait.

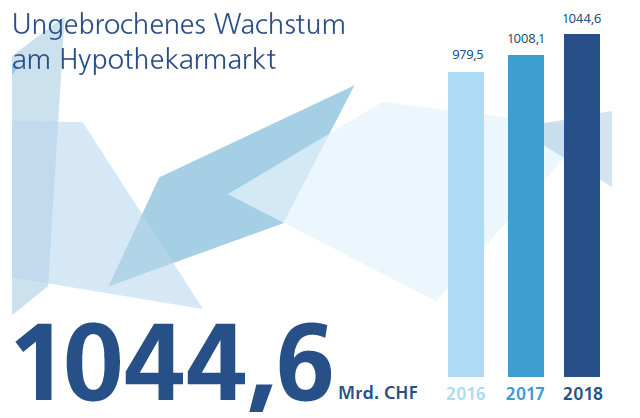

Les mesures sur le marché hypothécaire 2018

La forte augmentation des vacances dans les immeubles résidentiels de rendement et l’activité de construction toujours soutenue ont accentué les risques sur le marché immobilier suisse. Les crises passées ont montré que les établissements qui constituaient leurs engagements dans la phase tardive d’un cycle de risque étaient particulièrement exposés lors du ralentissement économique qui s’ensuivait.

Déséquilibres dans l’immobilier de rendement 2017

En raison du niveau durablement bas des taux d’intérêt, les opportunités de rendements liés à des actifs supposés peu exposés au risque continuent de manquer pour les investisseurs, de sorte que les placements immobiliers leur paraissent toujours aussi intéressants.

Léger ralentissement sur le marché hypothécaire 2016

En 2016, le dynamisme du marché hypothécaire suisse a légèrement faibli, en particulier dans le contexte des hypothèques afférentes à l’immobilier résidentiel à usage propre.

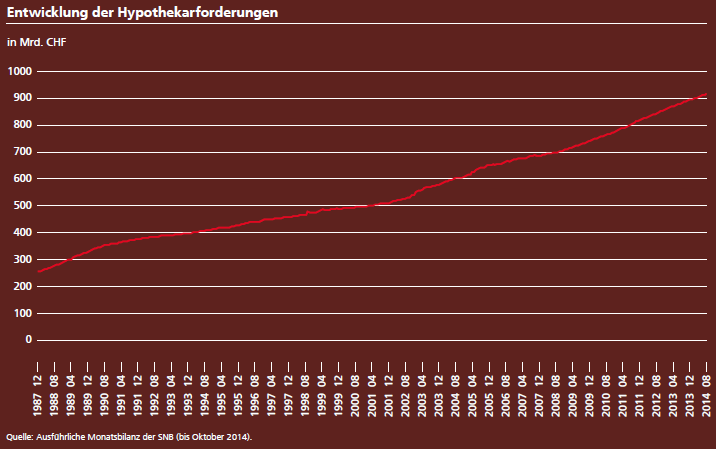

Risques de fluctuation des taux et croissance hypothécaire 2014

La surveillance et le pilotage des risques de fluctuation des taux revêtent toujours une grande importance compte tenu des taux d’intérêt durablement faibles.

Léger ralentissement de la hausse des prix de l’immobilier grâce aux mesures prises en 2014

La hausse des prix ralentit quelque peu après le relèvement du volant anticyclique de fonds propres et le léger resserrement des prescriptions relatives à l’amortissement et aux principaux critères de l’autorégulation. Toutefois, les déséquilibres constatés et leurs causes demeurent.

Un marché immobilier toujours sous tension 2013

En dépit des mesures d’autorégulation et du volant anticyclique de fonds propres, les prix de l’immobilier et les volumes hypothécaires ont poursuivi leur progression en 2013. Si celle-ci s’est ralentie, elle était toujours plus rapide que celle du produit intérieur brut. Des amortissements trop lents ainsi qu’une capacité financière parfois mauvaise génèrent des risques sur les avances hypothécaires gagées par des immeubles de rendement et à propre usage.

-

Documents complémentaires

-

{{~it.Items :item}} {{~}} {{?it.NextPageLink}} {{?}}

résultat(s)