Risques d'une correction sur les marchés immobilier et hypothécaire 2019

La forte augmentation des vacances dans les immeubles résidentiels de rendement et l’activité de construction toujours soutenue ont accentué les risques sur les marchés immobilier et hypothécaire suisses. Les crises passées ont montré que les établissements financiers qui constituaient leurs engagements dans la phase tardive d’un cycle conjoncturel étaient particulièrement exposés aux risques résultant du ralentissement économique qui s’ensuivait.

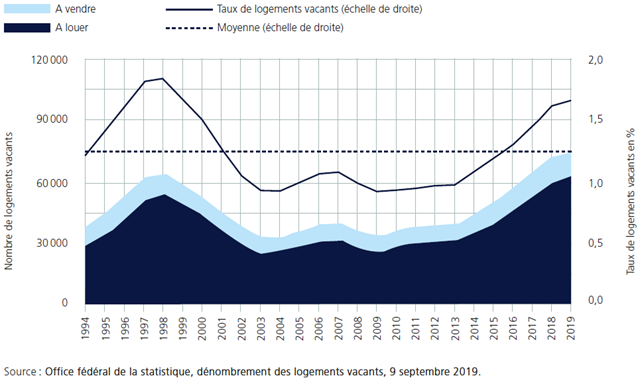

Les taux négatifs font peser un risque de formation de bulle sur plusieurs catégories de placement, notamment sur le marché immobilier. L’éclatement soudain d’une bulle peut avoir des conséquences notables pour le marché financier, surtout quand les actifs ont été financés par des capitaux étrangers. Cela concerne avant tout le marché immobilier. A cause de la faiblesse persistante des taux, les investisseurs cherchent toujours plus de placements proposant des rendements élevés. Ils investissent donc fortement dans l’immobilier, et ce, alors même que le nombre de logements vacants augmente et que les loyers baissent. Ils prennent donc le risque de rendements initiaux toujours plus bas et stimulent les prix immobiliers à la hausse. Ce faisant augmente aussi le risque que, en cas de remontée des taux, les estimations chutent significativement et que les conditions de nantissement par des financements tiers ne soient plus respectées. Cela se répercuterait négativement sur la dotation en fonds propres des prêteurs. En outre, l’activité soutenue de construction d’une part et le déclin du solde migratoire d’autre part conduisent à une offre excédentaire dans l’immobilier résidentiel. Le taux de vacance des logements locatifs atteint, avec des différences selon les régions cependant, des niveaux records, ce qui fait pression sur les loyers et donc sur les rendements. Par conséquent, les déséquilibres s’accentuent, comme les risques de futures chutes substantielles de prix dans le domaine des immeubles de rendement. Pour les logements à usage personnel en revanche, le taux de vacance est resté relativement constant durant les dernières années. La problématique d’une offre excédentaire est moins prégnante dans ce segment.

Les conséquences d’une crise immobilière et de fortes corrections des prix pourraient être importantes :

- Défaillances accrues en matière de crédit : une stagnation de la demande en logements locatifs conduit à une offre excédentaire. Le taux de vacance augmente et les loyers sont sous pression, de telle sorte que les rendements des investisseurs baissent. Conséquence : des défaillances en matière de crédit seraient à attendre, lesquelles devraient être absorbées par les fonds des banques.

- Variations dans la fortune liée des assurances : outre le secteur bancaire, les assurances sont aussi concernées par la baisse des prix de l’immobilier. Comme les actifs de la fortune liée sont comptabilisés à la valeur du marché, un effondrement des prix aurait des répercussions sur la couverture des engagements actuariels. Les principaux assureurs pourraient être confrontés à des variations dans leur fortune liée de l’ordre de plusieurs milliards de francs. En outre, de potentielles variations des actifs auraient aussi une influence sur les exigences en fonds propres posées aux assureurs : en cas de forte volatilité, ils doivent en effet détenir plus de fonds propres selon les calculs de la solvabilité prévus par le Test suisse de solvabilité (SST).

- Pertes d‘évaluation pour les fonds immobiliers : une baisse des prix de l’immobilier aurait aussi des conséquences directes sur les bilans et sur les comptes de résultat des fonds immobiliers investis à l’étranger. Une baisse de la valeur vénale se manifesterait par des pertes d’évaluation. En contrepartie, les taux d’endettement augmenteraient.

Les marchés immobilier et hypothécaire sont au cœur de l’activité de surveillance de la FINMA depuis quelques années : tout d’abord, c’était le segment des objets à usage personnel qui concentrait l’attention, alors que maintenant, c’est plutôt le marché des immeubles de rendement et les portefeuilles de crédit qui occupent le devant de la scène. Cela restera ainsi et la FINMA renforcera sa surveillance des établissements financiers qui présentent une croissance particulièrement forte dans les affaires hypothécaires. Concernant les banques, une attention particulière est portée aux développements dans le sous-domaine «buy to let», c’est-à-dire à l’acquisition de biens immobiliers par des particuliers à des fins locatives. Celui-ci n’est pas soumis aux nouvelles règles de l’autorégulation renforcée des banques. Dans la gestion de fortune, la FINMA analysera de près avant tout la gestion des risques pour les fonds immobiliers. Dans le domaine de l’assurance, la FINMA organisera un test de résistance pour obtenir des informations sur l‘influence de la part en immobilier et en hypothèques détenue dans le portefeuille de placements sur la solvabilité des entreprises d’assurance. En outre, la FINMA analysera les procédures d’évaluation externes utilisées par les entreprises d’assurance pour estimer leurs biens immobiliers afin de vérifier si des risques de modèle sont présents dans le domaine de l‘assurance.

(Extraits du Monitorage des risques 2019)