Les mesures sur le marché hypothécaire 2018

Alors que l’on constate une stabilisation à un haut niveau des prix de la propriété à usage propre, la dynamique élevée du marché se poursuit pour les immeubles de rendement. Dans certaines régions suisses, l’offre en appartements à louer dépasse désormais largement la demande. A la mi-2018, le taux de logements vacants publié par l’Office fédéral de la statistique a atteint son plus haut niveau depuis 1999. Eu égard à une activité de construction toujours soutenue et à l’attrait durable des investissements immobiliers, la situation en matière de risques s’est encore accentuée par rapport à l’année précédente. Cette évolution du marché est particulièrement importante pour les banques. Les assureurs, les caisses de pension et leurs autres prêteurs du secteur non bancaire jouent pour l’instant un rôle plutôt secondaire sur le marché hypothécaire avec une part de marché jusqu’ici inférieure à 6 %.

Des immeubles de rendement particulièrement exposés

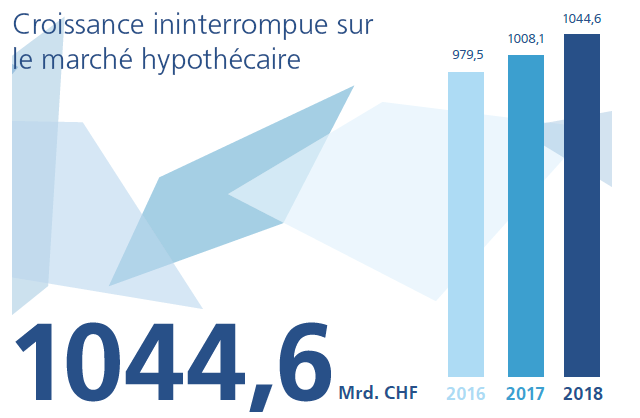

Le volume hypothécaire des banques suisses a doublé au cours des 15 dernières années pour s’établir à 1 044,6 milliards de francs à fin 2018. Les établissements ayant un important engagement hypothécaire dans des immeubles de rendement à nantissement élevé sont directement affectés par une éventuelle baisse de prix soudaine. La valorisation d’un immeuble de rendement dépend des revenus qu’il génère et du taux de capitalisation. Ce dernier change en fonction de l’évolution générale des taux d’intérêt. En cas d’augmentation des taux d’intérêt, le taux de capitalisation doit être corrigé à la hausse, ce qui se traduit par des valorisations plus faibles de l’immeuble. La valeur d’un immeuble de rendement diminue également lorsque les revenus locatifs baissent suite à des vacances. Le taux de nantissement d’un immeuble augmente du fait de la diminution de la valorisation. Dans le cas d’immeubles dont le nantissement est déjà élevé, il y a un risque que le taux minimal de nantissement interne à la banque soit dépassé ou même que la dette hypothécaire ne soit plus totalement couverte par la valeur du gage immobilier. A cet égard, l’évolution des crédits octroyés en dehors des directives internes de la banque (exception to policy [EtP]) ont constitué un élément important de l’évaluation des risques. Les critères EtP doivent être choisis avec soin et leur application doit être stable pour que l’organe responsable de la haute direction d’une banque dispose d’une vision transparente et comparable dans le temps des risques inhérents au portefeuille hypothécaire. Selon les analyses de la FINMA, le dépassement des capacités à supporter les charges internes à la banque représente la majeure partie des financements EtP.

Les établissements prudents réagissent aux risques accrus dans le segment des immeubles de rendement en étudiant d’éventuelles mesures d’atténuation, par exemple la réduction des taux de nantissement, une durée d’amortissement réduite, la collecte et l’analyse plus fréquentes des états locatifs ou des ajustements régionaux des taux de capitalisation. Les différents risques par segment et région doivent être pris en compte, notamment pour la gestion du portefeuille hypothécaire ou l’examen critique des valeurs estimatives. Les risques afférents à la capacité à supporter les charges dans le portefeuille hypothécaire doivent être surveillés de près et les critères EtP doivent être comparés à l’appétence pour le risque de l’établissement. Une analyse standardisée de l’évolution des positions EtP dans les nouvelles affaires, mais aussi dans les affaires existantes devrait être possible pour chaque segment.

Risques hypothécaires des banques

Cela fait déjà plusieurs années que la FINMA suit attentivement l’évolution sur le marché hypothécaire. Les risques hypothécaires des banques sont périodiquement évalués par les sociétés d’audit prudentiel et les modalités d’octroi de crédit sont contrôlées. La FINMA a déjà pu par le passé se faire sa propre idée de l’attribution des prêts hypothécaires par les établissements assujettis à travers les contrôles sur place, complétés par des tests de résistance ponctuels sur la base de l’établissement individuel. Durant l’année sous revue, la FINMA a pris d’autres mesures afin de mieux saisir la situation en matière de risques des banques assujetties actives sur le marché hypothécaire. Elle a ainsi réalisé des contrôles sur place supplémentaires sous la forme de supervisory reviews de plusieurs jours et de deep dives plus courts dans plus d’une douzaine de banques. Sur la base de ces conclusions, les établissements ont été invités à engager des améliorations dans des domaines pertinents, tels que les directives internes, les critères d’octroi de crédits, les réglementations de compétences et la gestion des risques. Une enquête sur les hypothèques sur les immeubles d’habitation a par ailleurs été réalisée auprès de plus de 35 établissements, en plus des contrôles sur place. Les résultats ont montré que les banques profitent différemment de la marge de manoeuvre offerte par l’autorégulation selon l’ASB dans le domaine des hypothèques sur les immeubles d’habitation et appliquent des critères d’octroi de crédit parfois très différents lors de l’évaluation de la capacité à supporter les charges. A l’inverse, les prescriptions concernant l’amortissement plus strictes dans l’autorégulation sont gérées de manière plus uniforme.

La FINMA a par ailleurs créé les conditions techniques en interne pour être en mesure de suivre l’évolution de l’octroi de nouvelles hypothèques par les établissements de grande taille, grâce à des analyses standardisées. Une simulation de crise hypothécaire a par ailleurs été réalisée dans 17 banques au quatrième trimestre, afin de mieux évaluer la vulnérabilité des banques et leur capacité à absorber des pertes élevées liées aux opérations hypothécaires. La simulation de crise a été réalisée sur la base des informations communiquées par les banques sur les profils de taux de nantissement, de capacité à supporter les charges et d’échéance de leurs portefeuilles hypothécaires. Grâce à l’observation simultanée d’un grand nombre de banques dans des conditions de simulation de crise uniformes, la FINMA est en mesure de réaliser une analyse comparative pertinente des portefeuilles existants et de détecter les valeurs hors normes.

Sur la base de son appréciation des risques, la FINMA peut exiger le provisionnement de fonds propres supplémentaires, si elle estime que les fonds propres minimaux et le volant de fonds propres ne couvrent pas suffisamment le profil de risque d’un établissement. Elle a déjà fait usage de cette possibilité à plusieurs reprises et vérifiera dans d’autres banques si la constitution de fonds propres supplémentaires est nécessaire. En combinaison avec les autres instruments de surveillance, la FINMA peut ainsi réagir aux situations en matière de risques spécifiques aux établissements. De telles mesures spécifiques aux établissements ne sont toutefois pas adaptées pour réduire les risques accrus sur l’ensemble du marché hypothécaire ou sur des marchés partiels. Des adaptations du cadre réglementaire seraient requises à cet effet. Les possibilités correspondantes incluent l’adaptation de l’autorégulation par les banques afin d’appliquer des critères d’octroi de crédit plus prudents dans le secteur de la construction de logements ou des adaptations des dispositions sur les fonds propres dans l’ordonnance sur les fonds propres du Conseil fédéral, pour que les risques accrus des financements d’immeubles résidentiels de rendement soient mieux pris en compte. Les corrections de valeurs pour les risques de défaillance ont, dans l’ensemble, constamment baissé au cours des années passées. Le niveau des corrections de valeurs pour les créances hypothécaires s’élevait fin 2017 à encore 0,2 %.

(Extraits du rapport annuel 2018)