Un marché immobilier toujours sous tension 2013

Dans le courant de l’été 2012, l’Association suisse des banquiers (ASB) a complété son autorégulation concernant l’octroi d’hypothèques : toute personne souhaitant acquérir un bien immobilier doit désormais apporter au moins 10 % de la valeur de nantissement du bien sous la forme de fonds propres « durs » ne relevant pas de ses droits à la retraite. En outre, le taux de nantissement doit être réduit aux deux tiers en l’espace de 20 ans. L’objectif consiste à prévenir toute perte pour le bailleur d’hypothèque en cas de chute modérée des prix de l’immobilier ainsi qu’une réduction exagérée des droits à la retraite de l’acheteur. La FINMA a validé les nouvelles exigences minimales de l’ASB pour les financements hypothécaires comme standards prudentiels minimaux.

En outre, le Conseil fédéral a introduit le volant anticyclique de fonds propres en février 2013. Au 1er septembre 2013, les banques doivent détenir des fonds propres de base supplémentaires d’une valeur de 1 % de leurs hypothèques pondérées en fonction des risques sur immeubles d’habitation sis en Suisse.

Léger ralentissement, mais un niveau toujours élevé

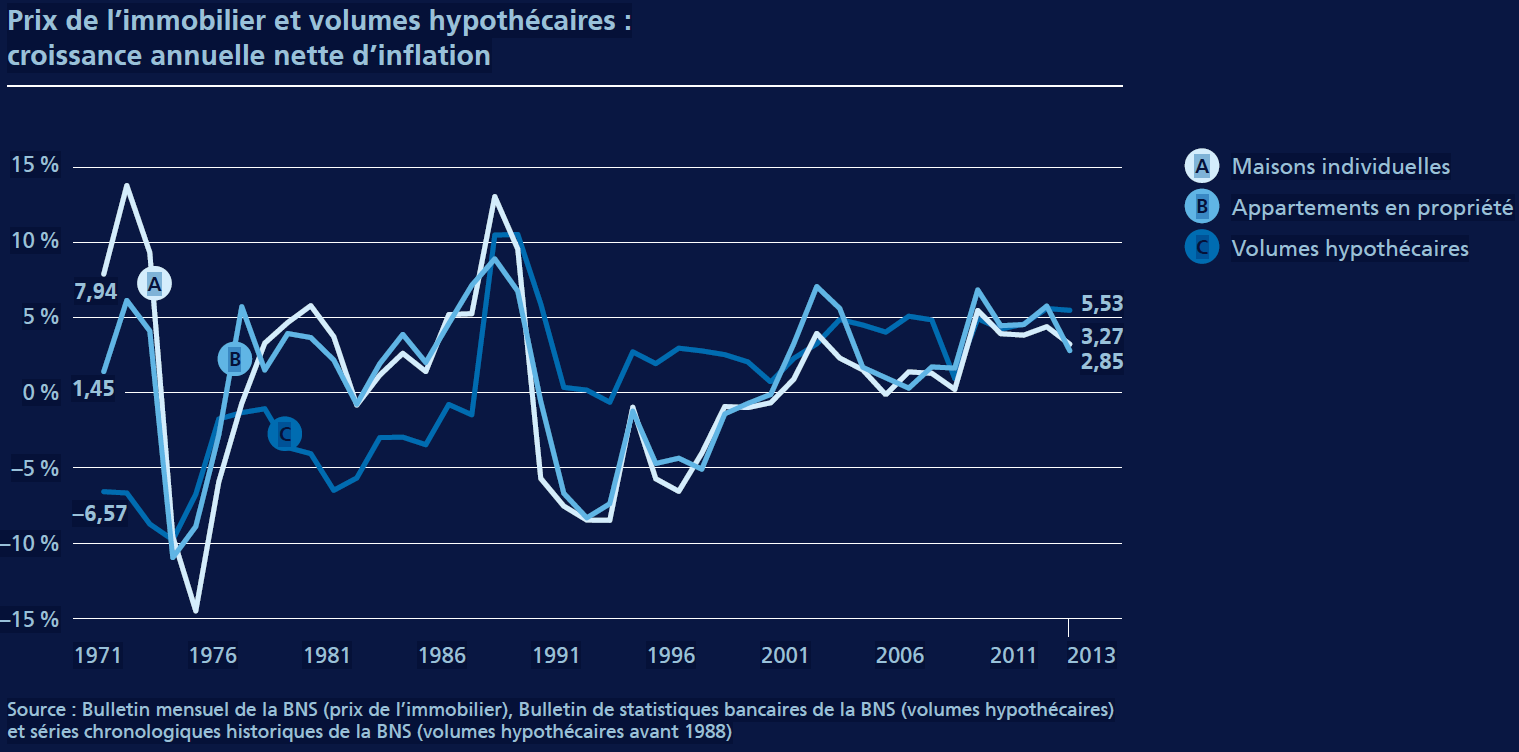

Du fait de l’autorégulation, du volant anticyclique de fonds propres et de la légère hausse du niveau général des taux à long terme, les taux de croissance des volumes hypothécaires se sont légèrement inscrits à la baisse jusqu’à mi-2013 et sont aujourd’hui en dessous des 5 %. Ils demeurent néanmoins nettement supérieurs à la croissance du produit intérieur brut (PIB).

Aggravation des risques du fait de la lenteur de l’amortissement

Dans l’actuel environnement de taux bas, le paiement des intérêts et l’amortissement sont largement supportables. Cependant, si le niveau des taux se normalise, la capacité financière peut se réduire rapidement et cela entraînera des risques de défaillance de crédit. Sans contremesures suffisantes, plus le relèvement des taux d’intérêt est différé, plus les risques seront élevés.

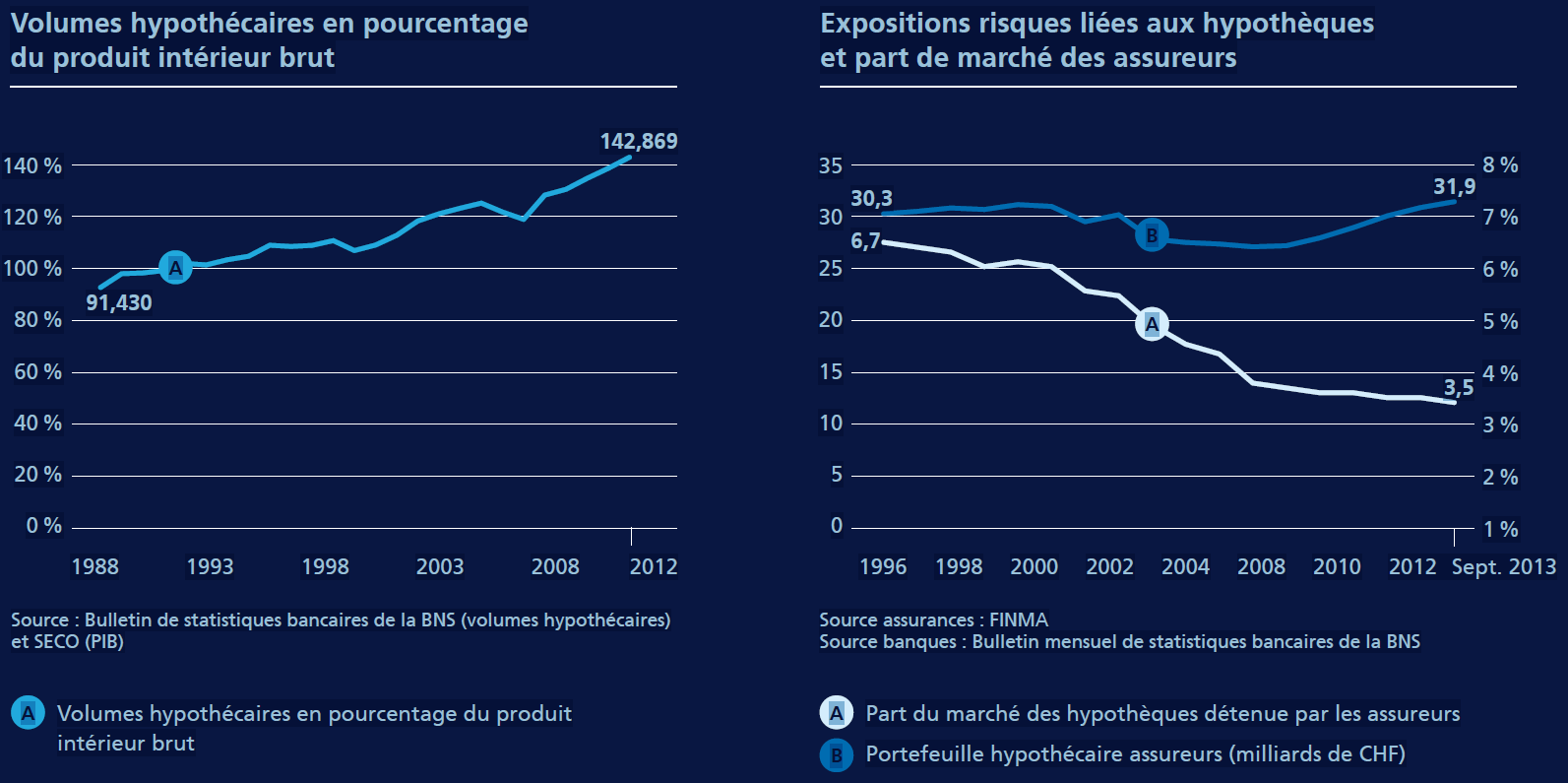

En outre, les avantages fiscaux en vigueur compliquent la situation puisqu’ils encouragent un amortissement lent des hypothèques, et ce, en dépit de la faiblesse des taux. Comparée aux autres pays, la dette hypothécaire a ainsi atteint aujourd’hui un niveau très élevé en Suisse et se monte à 140 % du PIB. A ce taux élevé font face des actifs généralement illiquides et, par conséquent, difficilement disponibles pour amortir à court terme les dettes hypothécaires. Un amortissement plus rigoureux serait souhaitable.

Risque d’une augmentation du taux de logements vides

Les immeubles de rendement présentent des risques particuliers : en raison du niveau historiquement bas des rendements bruts initiaux, la capacité financière serait rapidement mise à mal non seulement en cas de relèvement des taux, mais aussi au cas où de plus en plus de logements locatifs resteraient vacants.

Multiplication des contrôles de la FINMA

La FINMA a tenu compte de cette aggravation des risques en procédant à des contrôles sur place et des tests de résistance axés sur le marché hypothécaire. Des simulations ont été effectuées sur les effets d’une hausse rapide des taux d’intérêt sur les produits et les fonds propres. Le postulat reposait également sur un recul des prix de l’immobilier ainsi que sur une détérioration de la conjoncture économique.

En 2013, la FINMA a réalisé des contrôles sur place auprès de six banques. Pour obtenir une image précise de l’octroi d’hypothèques, la FINMA ne s’est alors pas concentrée uniquement sur le financement des immeubles d’habitation à propre usage, mais aussi sur celui des immeubles locatifs de rendement.

Les assureurs suisses sur les marchés immobilier et hypothécaire

La FINMA surveille de très près l’engagement des assureurs sur le marché suisse de l’immobilier et procède à un monitoring semestriel des portefeuilles hypothécaires, mais aussi immobiliers des entreprises d’assurance suisses.

La part de marché de l’industrie de l’assurance sur l’ensemble du marché hypothécaire suisse est inférieure à 4 %. Les hypothèques représentent seulement 6 % en moyenne des placements en capitaux des assureurs ; c’est nettement moins qu’en 1996 (10 %). En moyenne, les objets hypothéqués sont engagés à hauteur de 52 % (brut, sans garanties), soit à un niveau bien inférieur à la limite fixée par la FINMA. Plus de 90 % des hypothèques des assurances sont de premier rang ; un peu plus de 31 % comprennent des garanties supplémentaires et plus de 32 % sont amorties. Au regard de la faiblesse des taux, les clients demandent des hypothèques à taux fixe. Plus de 90 % des hypothèques des assurances sont donc rémunérées à taux fixe et affichent une durée résiduelle moyenne comprise entre quatre et cinq ans.

En 2013, les entreprises d’assurance détenaient des biens immobiliers pour une valeur de 50,5 milliards de francs suisses dans leurs portefeuilles directs, essentiellement des immeubles de rendement. Cette valeur s’est accrue au cours des dernières années. Toutefois, en termes relatifs, la part des biens immobiliers détenus en direct par les assureurs sur l’ensemble de leurs placements en capitaux a légèrement régressé au cours des cinq dernières années. Elle s’élève actuellement à 11,2 % en moyenne pour les assureurs-vie et à 6 % pour les assureurs dommages. Concernant leurs investissements directs sur le marché de l’immobilier, les assureurs sont soumis aux directives de la FINMA relatives aux types d’objet et à leur évaluation.

Evolution du marché immobilier et hypothécaire suisse

(Extraits du rapport annuel 2013)