Misure nel mercato ipotecario 2018

Mentre la crescita dei prezzi degli immobili di proprietà a uso proprio si è stabilizzata a un livello elevato, per gli immobili a reddito prosegue l’intensa dinamica di mercato. In alcune regioni della Svizzera si registra nel frattempo una notevole offerta eccedente di appartamenti in affitto. A metà del 2018 il tasso degli sfitti pubblicato dall’Ufficio federale di statistica ha toccato il livello più elevato dal 1999. A causa della tuttora intensa attività edilizia e della persistente attrattiva degli investimenti immobiliari, la situazione di rischio si è ulteriormente acuita rispetto all’anno precedente. Questa evoluzione del mercato è significativa soprattutto per le banche. Assicuratori, casse pensioni e altri finanziatori del settore non bancario rivestono, con una quota di mercato finora inferiore al 6%, un ruolo piuttosto marginale nel mercato ipotecario.

Particolarmente esposti gli immobili a reddito

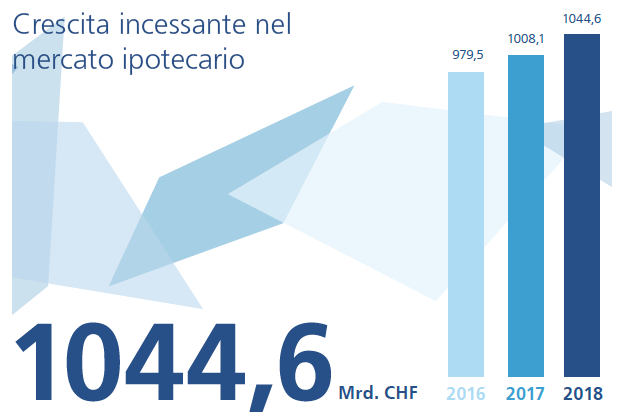

Negli ultimi 15 anni il volume ipotecario delle banche svizzere è raddoppiato, ammontando alla fine del 2018 a CHF 1044,1 miliardi. Gli istituti con impegni ipotecari considerevoli in immobili a reddito a uso residenziale con un elevato anticipo sono direttamente colpiti da un eventuale repentino calo dei prezzi. La valutazione di un immobile a reddito dipende dal reddito che l’oggetto consente di realizzare e dal tasso di capitalizzazione, che varia in base all’evoluzione generale dei tassi d’interesse. Se i tassi d’interesse aumentano, il tasso di capitalizzazione deve essere corretto verso l’alto e le valutazioni dell’oggetto sono di conseguenza più basse. Allo stesso modo, il valore di un immobile a reddito diminuisce se i canoni di locazione sono più bassi a causa degli sfitti. Una valutazione più bassa comporta una quota di anticipo più elevata per un determinato oggetto. Nel caso di immobili per i quali l’anticipo è già elevato sussiste il rischio di scendere al di sotto della quota di costituzione in pegno interna alla banca o addirittura che il debito ipotecario non sia più coperto interamente dal valore del pegno immobiliare. In questo contesto, lo sviluppo di crediti concessi in deroga alle norme interne della banca (exception to policy, EtP) costituisce un importante elemento di cui tenere conto nella valutazione dei rischi. I criteri EtP devono essere selezionati oculatamente e applicati in modo stabile affinché l’organo preposto all’alta direzione di una banca possa ottenere un quadro trasparente e comparabile nel tempo dei rischi legati al portafoglio ipotecario. Secondo le analisi della FINMA, il superamento dei limiti di sostenibilità interni alla banca costituisce la parte maggiore dei finanziamenti EtP.

Gli istituti prudenti reagiscono alla situazione di rischio più elevato nel segmento degli oggetti a reddito ed esaminano possibili misure di mitigazione dei rischi, come ad esempio la riduzione dei tassi di anticipo, una durata di ammortamento più breve, richiesta più frequente e analisi di elenchi dei locatari o adeguamenti regionali dei tassi di capitalizzazione. Occorre tenere conto dei diversi rischi legati ai segmenti e alle regioni, in particolare per la gestione del portafoglio ipotecario, o nella verifica critica dei valori di stima. I rischi di sostenibilità nel portafoglio ipotecario vanno monitorati da vicino e i criteri EtP allineati con la propensione al rischio dell’istituto. Lo sviluppo di posizioni EtP nelle operazioni nuove e in quelle esistenti deve poter essere valutato in maniera standardizzata come best practice per ogni segmento.

Rischi delle banche sul mercato ipotecario

La FINMA monitora attentamente già da parecchi anni l’andamento del mercato ipotecario. I rischi delle banche sul mercato ipotecario vengono valutati periodicamente dalle società di audit prudenziale e viene esaminata la concessione dei crediti. Mediante controlli in loco la FINMA si è già procurata una propria visione d’insieme della concessione dei crediti ipotecari da parte degli istituti assoggettati, che è stata integrata con stress test puntuali a livello dei singoli istituti. Per poter valutare meglio la situazione di rischio delle banche assoggettate che operano nel mercato ipotecario, nel 2018 la FINMA ha adottato ulteriori misure, svolgendo ispezioni supplementari sotto forma di supervisory review e cosiddetti deep dive più brevi presso oltre 12 banche. Sulla scorta dei risultati ottenuti, gli istituti sono stati sollecitati ad apportare miglioramenti nei settori rilevanti come il sistema di direttive, i criteri di concessione dei crediti, la regolamentazione delle competenze e la gestione dei rischi. Oltre ai controlli in loco è stato condotto un sondaggio sui mutui ipotecari per la costruzione di immobili abitativi presso più di 35 istituti. Dai risultati è emerso che, nel settore dei mutui ipotecari per la costruzione di immobili abitativi, le banche sfruttano in maniera diversa il margine di autodisciplina secondo l’Associazione svizzera dei banchieri (ASB) e che, in particolare nella valutazione della sostenibilità, applicano criteri di concessione dei crediti talvolta assai eterogenei. I requisiti in materia di ammortamento, definiti in modo più restrittivo nell’autodisciplina, vengono invece applicati in maniera relativamente uniforme.

La FINMA ha inoltre creato internamente i presupposti tecnici per poter monitorare l’andamento della concessione di nuove ipoteche presso grandi istituti attraverso valutazioni standardizzate. Un’altra misura fondamentale è stato lo svolgimento, nel quarto trimestre, di uno stress test ipotecario in 17 banche per valutare più agevolmente la vulnerabilità nei confronti di perdite elevate derivanti da operazioni ipotecarie e la capacità di assorbirle. Lo stress test si è basato su dati delle banche riguardanti il grado di anticipo, la sostenibilità e le vulnerabilità dei loro portafogli ipotecari. L’esame simultaneo di un gran numero di banche in condizioni di stress test uniformi consente alla FINMA di effettuare un’analisi comparativa esaustiva dei portafogli esistenti e di individuare gli istituti eccessivamente esposti (outlier). Sulla base della sua valutazione dei rischi, la FINMA può esigere che vengano accantonati fondi propri supplementari, se constata che i fondi propri minimi e il cuscinetto di fondi propri non coprono in maniera adeguata il profilo di rischio di un istituto. La FINMA è ricorsa a questa possibilità già in molti casi ed esaminerà anche presso altre banche se siano necessari fondi propri supplementari. Avvalendosi anche degli altri strumenti di vigilanza, la FINMA può così reagire a situazioni di rischio specifiche ai singoli istituti. Tali misure in funzione dei singoli istituti non sono tuttavia adeguate per ridurre rischi più elevati nel mercato ipotecario, globalmente o in singoli segmenti. Ciò richiederebbe adeguamenti del quadro normativo. Questi si possono concretizzare in modifiche dell’autodisciplina delle banche con criteri più prudenti di concessione dei crediti nel settore edilizio o in adeguamenti delle norme in materia di fondi propri nell’Ordinanza sui fondi propri del Consiglio federale affinché, ad esempio, si possa tenere conto in maniera più adeguata dei maggiori rischi connessi ai finanziamenti di immobili a reddito. Nel complesso le rettifiche di valore per i rischi di perdita sono andate diminuendo negli ultimi anni. Alla fine del 2017 il tasso di rettifica del valore per i crediti ipotecari ammontava ancora allo 0,2%.

(Dal Rapporto annuale 2018)