Klimarisiken und weitere Naturrisiken

Naturrisiken, einschliesslich Klimarisiken, können für Schweizer Finanzinstitute bedeutend sein. Ursprung der Risiken für Banken, Asset Manager oder Versicherer sind in der Regel physische Folgen von Naturveränderungen wie dem Klimawandel oder Transitionsrisiken, etwa aufgrund von eingreifenden Massnahmen der Klimapolitik. So könnten Aktiven in betroffenen Wirtschaftssektoren auf den Bilanzen von Finanzinstituten illiquide werden oder erhöhten Bewertungsrisiken ausgesetzt sein. Grundsätzlich können klima- und weitere naturbezogene Finanzrisiken in den klassischen Risikokategorien wie Kredit-, Markt-, Versicherungs- oder operationelle Risiken abgebildet und erfasst werden. Es handelt sich also nicht um eine neue Risikokategorie, sondern um einen Risikotreiber. Dabei stellen sich jedoch spezifische Herausforderungen aufgrund von besonderen Eigenschaften dieser Risiken.

In ihrer Praxis orientiert sich die FINMA an Definitionen und Empfehlungen der internationalen Standardsetzungsgremien wie Basel Committee on Banking Supervision (BCBS), International Organization of Securities Commissions (IOSCO), International Association of Insurance Supervisors (IAIS) und den Grundlagen des Central Banks and Supervisors Network for Greening the Financial System (NGFS).

Transitionsrisiken

Bei den Transitionsrisiken steht der Wandel zu einer weniger Treibhausgas austossenden Gesellschaft im Vordergrund. Durch eingreifende Massnahmen in der Klimapolitik oder technologische Durchbrüche in Bezug auf Umweltaspekte können für Finanzinstitute erhebliche indirekte Risiken unterschiedlicher Art entstehen. So kann zum Beispiel ein Finanzinstitut in ein Unternehmen investiert sein (Marktrisiko) oder Kredite an ein Unternehmen vergeben (Kreditrisiko), welches mit den politischen Massnahmen oder der technologischen Entwicklung nicht Schritt halten kann. Weiter denkbar sind rechtliche Risiken aufgrund von Fehlverhalten von Unternehmen oder Änderungen in der Rechtsprechung sowie abrupte Veränderungen im Verhalten von Marktteilnehmenden sowie daraus entstehende Reputationsrisiken für damit verbundene Finanzinstitute.

Physische Risiken

Bei den physischen Risiken wird im Grundsatz unterschieden zwischen akuten und chronischen Risiken. Bei den akuten Risiken stehen ereignisorientierte Vorfälle im Vordergrund, beispielsweise Stürme oder Überflutungen. Bei den chronischen Risiken sind die längerfristigen Auswirkungen gemeint, beispielsweise der Anstieg des Meeresspiegels. Diese Risikotreiber könnten bei Finanzinstituten über die klassischen Risikokategorien (Kreditrisiko, Marktrisiko usw.) für (auch unerwartete) Verluste sorgen.

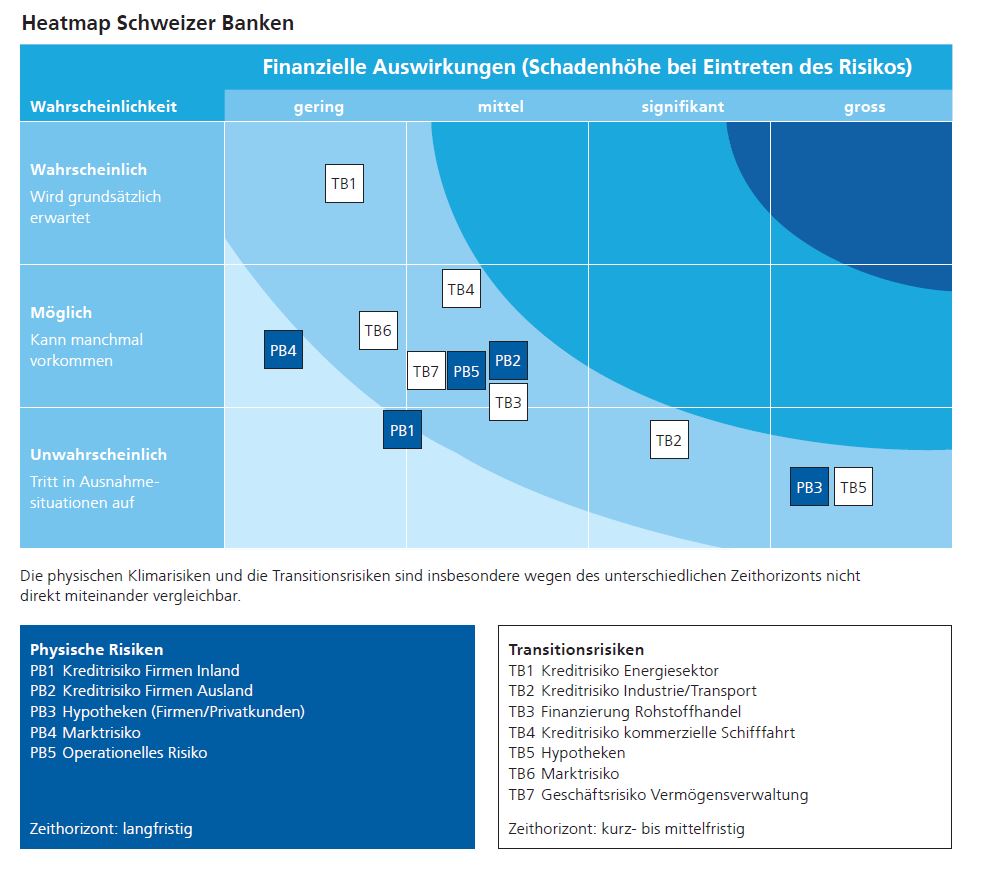

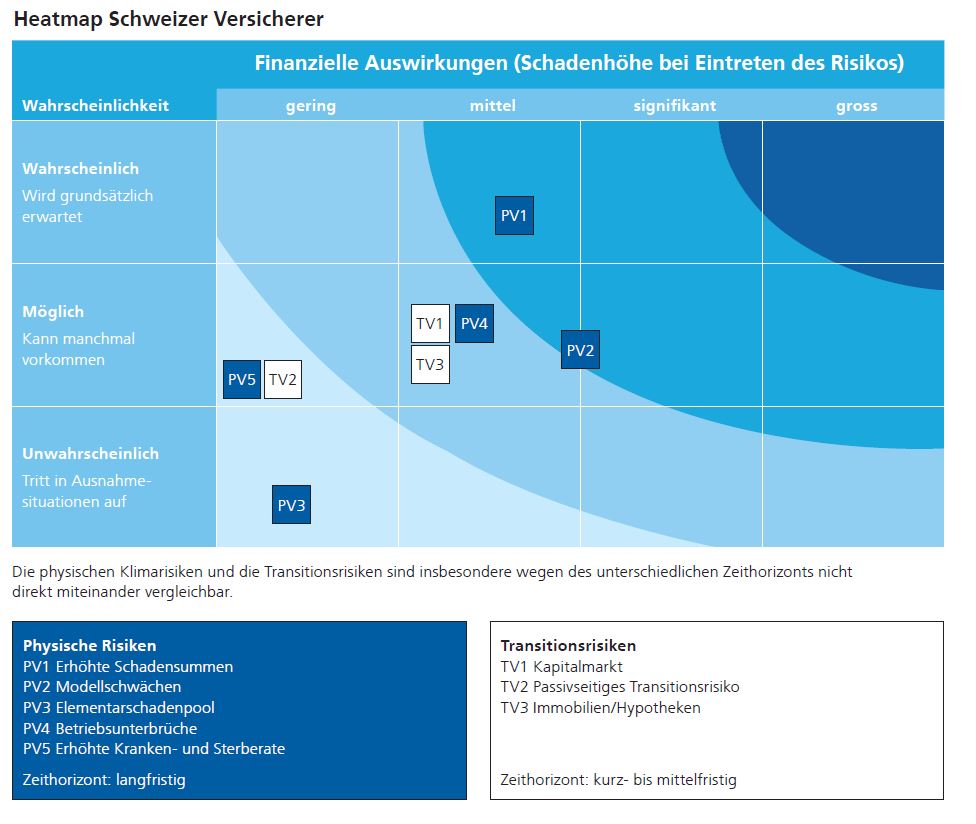

Heatmaps

Für den Schweizer Finanzmarkt hat die FINMA zwischen 2020 und 2021 eine qualitative Einschätzung zu den klimabezogenen Finanzrisiken erstellt und diese anhand ihrer Eintrittswahrscheinlichkeit und der finanziellen Auswirkungen im Falle des Eintretens zueinander in Beziehung gesetzt. Daraus resultierten die nachfolgend abgebildeten Heatmaps für den Banken- und Versicherungsbereich. Die FINMA verwendete diese als Grundlage für die Thematisierung von klimabezogenen Finanzrisiken mit den beaufsichtigten Instituten. Sie verfeinert ihre Risikoeinschätzung laufend als Teil der Integration der Klimarisiken in die Aufsicht.

Klimabezogene Finanzrisiken bei Schweizer Banken

Weitere Informationen sowie Erläuterungen zu den einzelnen Finanzrisiken für Banken und deren Positionierung in der Heatmap finden Sie im Jahresbericht 2020 (S. 38).

Klimabezogene Finanzrisiken bei Schweizer Versicherern

Weitere Informationen sowie Erläuterungen zu den einzelnen Finanzrisiken für Versicherer und deren Positionierung in der Heatmap finden Sie im Jahresbericht 2020 (S. 40).