Risikosituation im Zusammenhang mit Geldwäscherei (2021)

Neukundinnen und Neukunden für den Vermögensverwaltungsstandort Schweiz sind oft in Schwellenländern mit hoher Korruptionsgefahr zu finden. Die jüngeren globalen Korruptions- und Geldwäschereiskandale und die zahlreichen Verletzungen von Geldwäschereivorschriften durch Finanzinstitute zeigen, dass die Risiken für Finanzinstitute im grenzüberschreitenden Vermögensverwaltungsgeschäft hoch bleiben. Erfahrungsgemäss sind neben vermögenden Privatkundinnen und -kunden, die oft als politisch exponierte Personen qualifiziert werden, auch staatliche oder staatsnahe Betriebe sowie Staatsfonds in die mit Korruption und Veruntreuung verbundenen Finanzflüsse involviert. Risikoerhöhend sind komplexe Strukturen, die zu Intransparenz bei der wirtschaftlichen Berechtigung an den Vermögenswerten führen können. Dazu gehören etwa die Verwendung von Sitzgesellschaften, Treuhandverhältnisse und Insurance Wrappers.

Die FINMA führte im letzten Jahr unter anderem fünf Enforcementfälle im Zusammenhang mit dem venezolanischen Ölkonzern PDVSA4 durch, wobei drei abgeschlossen wurden. Die Fälle haben Folgendes klar gezeigt: Der Compliance-Rahmen einer Bank muss mit dem Risikoappetit Schritt halten. Die Institute müssen abklären, woher Vermögen stammen und ob es sich bei der Kundin oder dem Kunden tatsächlich um die wirtschaftlich berechtigte Person handelt. Zudem müssen sie verdächtige Beziehungen und Transaktionen der Meldestelle für Geldwäscherei (MROS) melden.

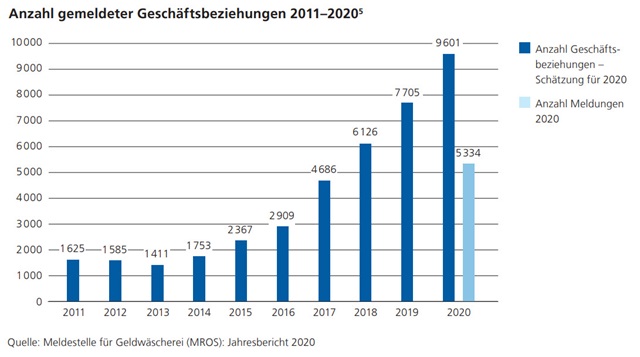

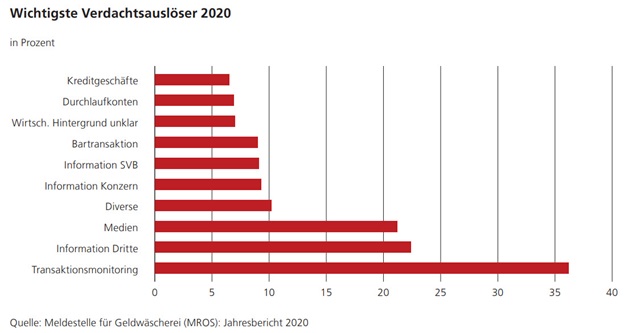

Die Zunahme der Anzahl MROS-Meldungen deutet auf einen Kulturwandel und auf bessere Kontrollsysteme hin, allerdings auch auf fortbestehende sehr hohe Risiken. Die eingegangenen Meldungen bei der MROS und die Berechnungen dazu zeigen eine Zunahme von rund 25 Prozent fürs Jahr 2020 (siehe Grafik oben). Zum ersten Mal ist ausserdem das Transaktionsmonitoring die Erkenntnisquelle, die am häufigsten zu einem Verdacht der Finanzintermediäre geführt hat (36 Prozent, siehe Grafik unten). Jahrelang waren Medienberichte die erste Quelle. Diese Entwicklung könnte auf eine erhöhte Sensibilisierung und einen proaktiveren Ansatz der Banken bei der Ausübung ihrer Meldepflicht hinweisen.

Zu den herkömmlichen Geldwäschereirisiken, vor allem in Verbindung mit der grenzüberschreitenden Vermögensverwaltung, kommen vermehrt Risiken im Kryptobereich hinzu, insbesondere im Zusammenhang mit Kryptowährungen. Einerseits ermöglichen die neuen Technologien Effizienzsteigerungen im Finanzbereich, andererseits kann sich die Gefahr der Geldwäscherei und Terrorismusfinanzierung aufgrund der potenziell grösseren Anonymität sowie aufgrund der Geschwindigkeit und grenzüberschreitenden Natur der Transaktionen akzentuieren. Insbesondere Kryptowährungen werden etwa bei Cyber-Attacken oder bei illegalem Handel im Darknet als Zahlungsmittel verwendet. Auch für Fintech-Unternehmen können die Geldwäschereirisiken materiell sein. In diesem Bereich tätige Finanzinstitute ohne adäquate Risikoabwehr im Bereich Geldwäscherei könnten die Reputation des Finanzplatzes stark beeinträchtigen.

(Aus dem Risikomonitor 2021)